과연 24년 뱅가드사의 최고 수익률 ETF이며, 25년에도 S&P500 지수를 이겨낼 수 있는 상품은 어떤 상품일까?

그 상품은 바로 VOOG(Vanguard S&P500 Growth ETF) 였다!

이름을 보면 아시겠지만, 기본적으로 이 상품 자체도 S&P500 지수를 토대로 해서 그 중 성장주에 좀 더 높은 가중치를 두고 있는 상품이라고 할 수 있다.

S&P500 지수에 투자하는 것은 당연히 훌륭한 방법 중 하나이지만, 일부 투자자의 경우 좀 더 패시브 인컴에 집중하거나 혹은 특정 주제나 부문에 배팅하거나 해서 S&P500을 능가하고 싶은 투자자들에게는 VOOG와 같은 상품이 매력적일 수 있을 것으로 설명하는 모습이었다.

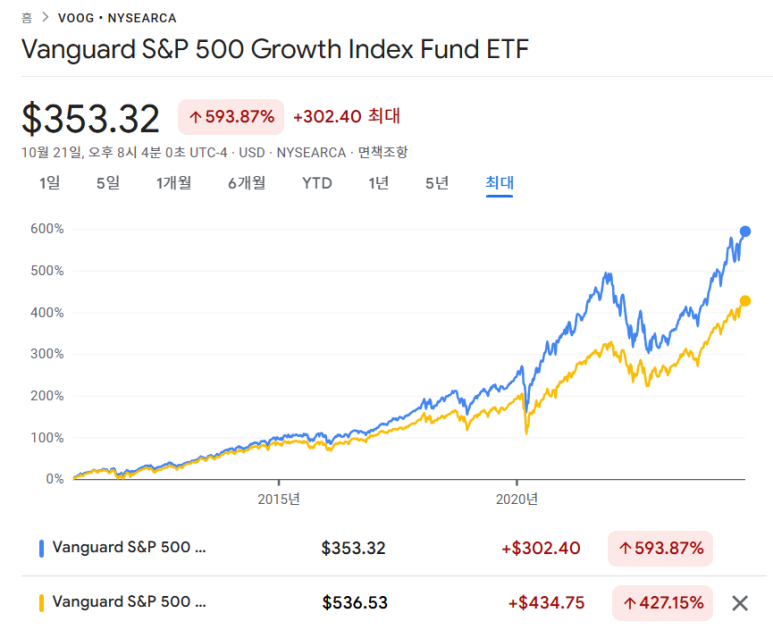

뱅가드는 미국의 대표적인 운용사 중 하나인데 수많은 ETF 상품 중에서 올해 가장 좋은 성과를 거두고 있는 상품이 바로 VOOG라고 한다. 24년 현재까지 VOOG는 약 30% 가까이 상승한 반면, S&P500 지수는 20% 이상 상승했으니 굉장한 퍼포먼스를 보여준 셈.

기사에서는 VOOG가 25년에도 지수를 이겨낼 수 있을 것으로 기대했는데, 그 이유는 다음과 같다.

<가장 크고 가장 좋은 성장주에 투자하기>

성장주 투자의 경우 미래 수익과 현금흐름의 잠재력을 우선시하는 반면, 가치주 투자는 회사가 현재 생산하고 있는 것에 초점을 맞추게 된다.

231개의 지분을 보유한 VOOG는 본질적으로 S&P500 을 반으로 나누고 평가에 관계없이 가장 높은 성장률을 보이는 기업들을 타깃으로 하고 있다.

이 전략은 물론, 회사가 수익 성장을 달성하는 경우 효과적이지만 실제 결과가 기대치ㅣ에 미치지 못하면 역효과가 날 우려도 존재한다.

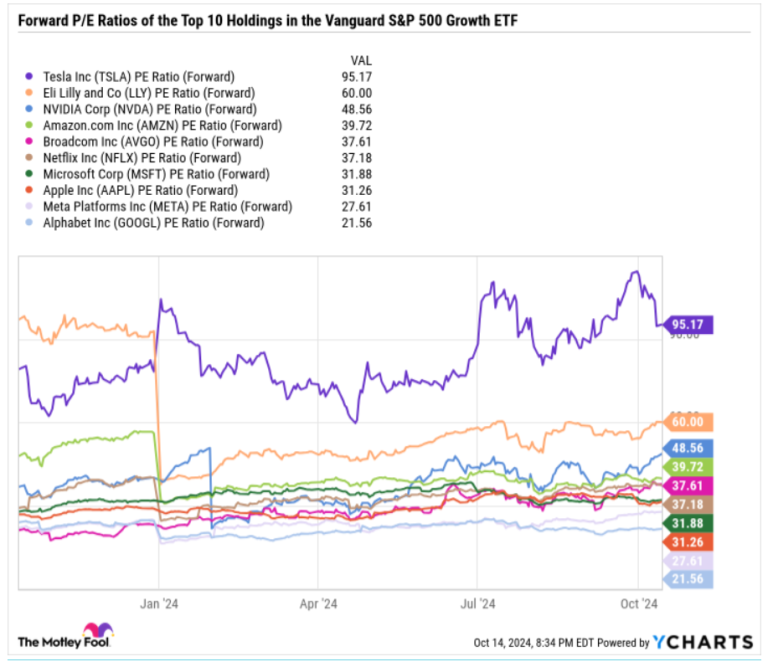

VOOG는 애플, 마이크로소프트, 엔비디아, 구글, 메타, 아마존, 일라이릴리, 브로드컴, 테슬라, 넷플릭스 등 상위 10개 주식에 무려 60% 에 가까운 가중치를 두고 있는 상품이다. S&P500 지수를 그대로 추종하는 상품의 경우 같은 10개의 종목에 34%의 비중을 두고 있는 것을 본다면 확실한 차이점이 있는 셈.

24년에는 이러한 기업 중 다수가 시장을 이겨내는 성과를 보여주었기에 VOOG의 성과도 더 좋았던 것!

파란색이 VOOG, 노란색이 일반 지수추종인 VOO - 흐름은 거의 같지만 변동폭이 커질 때 좀 더 갭이 벌어짐을 확인할 수 있다.

<성장주 가치 평가 이해>

아래의 차트는 위에서 언급한 상위 10개 주식의 향후 12개월에 대한 분석가 추정치를 기반으로 가치평가를 한 자료라고 한다. 이렇게 계산해보면 현재 구글을 제외하고 특별히 저평가를 받는 종목은 없어보이지만, 기사에서는 맥락이 중요하다고 이야기했다.

예를 들어 메타의 경우,

인공지능 기반 칩 구매부터 가상현실, 메타버스 실험에 이르기까지 연구 개발에 엄청난 금액을 투자하고 있는데, 현재 이러한 투자를 하지 않고 단기 수익을 그냥 늘릴 수는 없으므로 주식이 엄청 싸게 보일 수 있다.

이러한 기업들의 가치 평가가 비싼 이유 중 하나는 투자자들이 주가를 끌어올렸기 때문이지만, 더 중요한 요소는 이러한 기업들이 지금 당장 가능한 많은 수익을 창출하는데에만 집중하지 않고, 종종 단기 결과는 희생하고 미래 성장을 향한 길을 그려가는데 집중하고 있다는 점이다.

<VOOG, 상당히 균형잡힌 성장형 ETF>

VOOG를 다른 성장형 ETF와 차별화해주는 점은 피앤지, 머크, 코카콜라, 펩시코와 같은 많은 전통 가치주와 유나이티드헬스, 코스트코와 같은 비기술 중심 부문에서 더 빠르게 성장하는 기업을 포함하고 있다는 점이라고 설명했다. 이러한 기업들은 엔비디아와 같은 혁신적인 기술주의 성장 잠재력은 거의 없지만, 시간이 지남에 따라 꾸준한 수익 성장에 대한 실적을 만들어낸다.

VOOG의 약 60%가 상위 10개 성장주에 가중치를 두고 있는 반면, 나머지 40% 는 다양한 부문의 회사를 균형있게 보유하고 있다.

<장기투자로도 좋은 VOOG>

VOOG는 운용수수료가 0.1%에 불과하면서도 수백개의 상위 성장주를 타겟팅할 수 있는 좋은 방법을 제시하는 상품이라는 설명이다.

단기 실적이 실망스럽거나 투자자 감정이 부정적으로 변하면 미래 성장에 기반해 있는 기업은 현재 수익을 기준으로 평가되는 기업보다 매각될 가능성도 높다.

그렇기 때문에 VOOG에 투자하려면 좀 더 장기적인 사고방식을 갖추고, 최고의 기업조차도 매각될 수 있다는 접근이 필요하다고 강조했다. 아무래도 S&P500 중 성장주에 비중을 두고 있기 때문에 24년이 좋았던거지 무조건적으로 S&P500 지수를 이길 수 있고 이런게 아니라는 점을 잘 생각하면서 투자할 필요가 있는 종목이지 않을까 싶다.

그래도 온전히 성장주만 투자하기 좀 무서운 분들에게는 어느정도 전략적으로 접근이 가능할만한 매력적인 상품 중 하나인 듯 싶다. 이런거보면 지수로도 정말 다양한 상품을 만들어내는 듯 ㄷㄷ 상품 고르는 것도 빡씨다...ㅋㅋㅋ

(출처 : The Motley Fool, Vanguard's best-performing ETF in 2024 will also outperform the S&P500 in 2025)

'주식관련' 카테고리의 다른 글

| 지금 당장 600달러로 매수할 수 있는 AI 주식 (3) | 2024.10.25 |

|---|---|

| 라스베가스 샌즈, 서비스나우, 보잉, 램리서치 24년 3분기 실적 (4) | 2024.10.24 |

| 테슬라, 코카콜라, AT&T, IBM 24년 3분기 실적 (4) | 2024.10.24 |

| 워렌버핏의 두 주식은 급등가능성 높다 (2) | 2024.10.24 |

| 제너럴모터스, 필립모리스, 셔윈 윌리엄즈, 3M 24년 3분기 실적 (2) | 2024.10.23 |